El dinero.

2. Las relaciones bancarias.

Ya has visto que el dinero es en sí un depósito de valor y con él podemos mantener la riqueza. Con el paso del tiempo los precios suben, fenómeno conocido como inflación, lo cual hace que tener dinero escondido debajo del colchón haga que cada año pierda valor. Si guardamos 100€ y lo rescatamos dentro de 10 años, no podremos comprar lo mismo. Esta es la razón por la que en muchas ocasiones es conveniente adquirir un activo financiero.

Un activo financiero es un título (documento que te otorga ciertos derechos) emitidos por empresas privadas y bancos para obtener capital de los ahorradores y así financiar su actividad económica. Estos títulos tienen tres características:

Liquidez: facilidad para convertir en dinero (recuperar la inversión) del activo.

Rentabilidad: beneficio obtenido por él.

Riesgo: posibilidad de perder todo o parte de lo invertido.

Ya viste en el tema anterior varios activos financieros en los que puedes ahorrar. Cada activo tiene una liquidez, riesgo y rentabilidad diferentes y están asociados. Así, a mayor riesgo mayor rentabilidad. Y a mayor rentabilidad (más beneficio) menor liquidez (más tardaremos en recuperar lo invertido).

Todos los productos financieros se formalizan en un contrato que otorga derechos y obligaciones para ambas partes. Es cierto que son contratos muy extensos y con abundante letra pequeña. Por desgracia hay personas que firman un contrato de un préstamo hipotecario, cuyas consecuencias perdurarán gran parte de su vida, como el "acepto" cuando instalan una aplicación en el móvil. Cuando pasan los años y aparecen los efectos indeseados del contrato llegan las lamentaciones y ya, nada puede hacerse. Solicita una copia para para leerlo en casa con tranquilidad antes de firmarlo y pregunta todas las dudas que te surjan. Aunque hay que presuponer la buena fe de la persona que te ofrece el producto, no deja de ser un extraño que gana dinero con esa transacción.

3. Los instrumentos financieros.

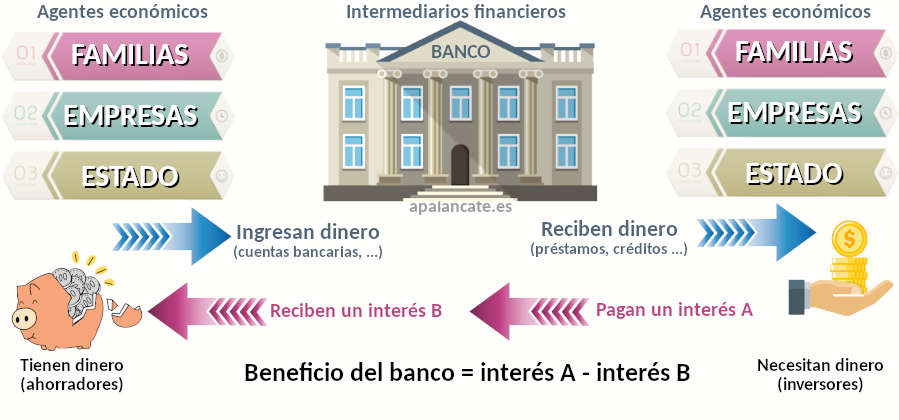

Las entidades financieras (por ahora podemos llamarlas bancos, aunque no son exactamente lo mismo) captan dinero de los ahorradores mediante algún producto financiero para posteriormente, canalizarlo a los agentes económicos que necesitan financiación mediante otro activo financiero. Los primeros reciben del banco un interés B. Los segundos le pagan al banco un interés A. El beneficio de la operación es la diferencia entre ambos intereses (siempre A>B).

Ya viste en el tema anterior, muchos instrumentos de ahorro. Vamos en este apartado a explicar cómo funciona la relación entre bancos que no son otra cosa que intermediarios y aquellos agentes que disponen de ahorros y los que necesitan esos ahorros, centrándonos en los instrumentos más importantes.

2.1 Los depósitos a la vista

Un instrumento financiero básico son las cuentas bancarias o depósitos a la vista. Se llaman así porque se puede disponer del dinero inmediatamente. Son el soporte, ahora digital antes físico, en el que se realizan las operaciones habituales. Son dos:

Cuentas corrientes: fueron creadas como instrumento de ahorro, daban un bajo interés y permitían el uso de cheques. Lo primero ya no se cumple sino que en muchos casos, hay que pagar comisiones por mantenimiento y por distintas operaciones (ingresos, transferencias, etc.) y el uso de cheques, está en desuso salvo casos muy puntuales.

Cuentas de ahorro: ya explicadas y creadas con el objetivo de ahorrar a largo plazo. Ya no difieren básicamente de las anteriores. Tampoco suelen ofrecer rentabilidad, suelen tener también comisiones y, la libreta física en la que se apuntaban las operaciones (muy valorada por la gente mayor), está en desuso y cercana a su desaparición. Un caso particular es la cuenta joven para menores de 30 años y que no suelen tener comisión (y además, algún regalo cae de vez en cuando).

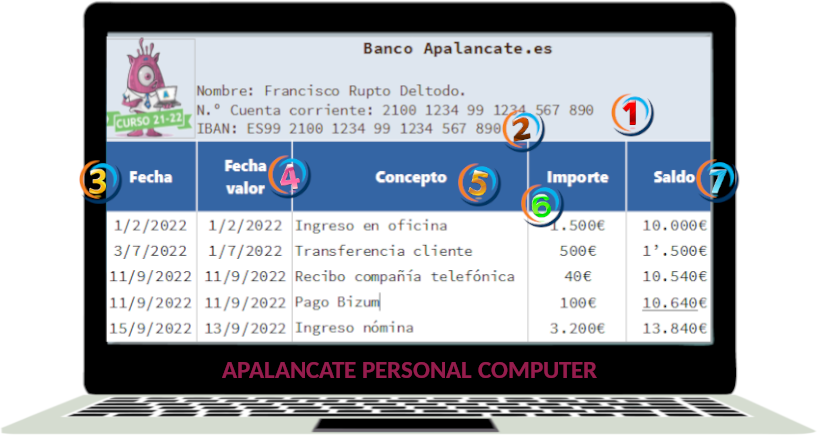

A continuación aparece una imagen de lo que puedes encontrar cuando te conectas por internet a tu banco para ver tu cuenta de ahorro o corriente.

1. Código cuenta cliente (CCC). Son 20 dígitos, descompuestos en un código de 4 dígitos de la entidad financiera, 4 para la oficina, 2 como dígitos de control (para comprobar que la numeración es correcta) y los últimos 10 es el número de cuenta.

2. IBAN. Es el CCC anteponiendo un código del país (ES para España) y dos dígitos de control (DC) para comprobación de errores.

3. Fecha en que se realiza el cargo o pago de la operación.

4. Fecha de valor de la operación. Puede ser diferente a la anterior. Una transferencia puede ser emitida por un tercero en fecha pero la recibes en tu cuenta con varios días de diferencia.

5. Concepto de la operación realizada.

6. Importe de la entrada o salida de dinero de la cuenta y ...

7. Saldo final de la cuenta tras la operación.

2.2. La banca "on-line"

Llevamos ya años asistiendo al imparable fenómeno de la banca por internet en detrimento de la tradicional, a través del contacto humano y en una entidad física. Sin duda, tiene enormes ventajas: es rápido, barato, funciona las 24 horas y sin duda, muy cómodo. Pero a la vez, se reduce el contacto humano (y por consiguiente, el número de trabajadores), el trato con la entidad se vuelve totalmente impersonal y sobre todo, dependemos de medios informáticos cuya seguridad nadie puede garantizar.

Es raro la persona que no tiene un conocido que ha sufrido algún tipo de estafa por internet: correos fraudulentos, páginas falsas, robo de claves, ... pero incluso los bancos que gastan millones en seguridad, sufren también ataques. Hoy los grandes robos o estafas no se hacen en la calle, sino que cómodamente en casa mientras se comen un donut.

2.3. Las tarjetas

Las tarjetas bancarias son emitidas por una entidad financiera (un banco habitualmente) y sirven para realizar una compra o retirar dinero del cajero. También hay otras no bancarias emitidas por tiendas o grandes almacenes para comprar en ellos.

Dentro de las bancarias, tenemos dos modalidades:

Tarjeta de débito: está asociada directamente a una cuenta bancaria. Cuando se retira dinero del cajero o se hace una compra, se retira inmediatamente el dinero de ella. Por tanto, si no se dispone de saldo suficiente, la operación se cancela.

Tarjeta de crédito: muy diferente a la anterior pero no físicamente, por la que se suelen confundir. Esta tarjeta puede ser emitida por una entidad financiera diferente a la de la cuenta bancaria donde se realiza el cargo.

Esta tarjeta tiene un límite de dinero independiente del saldo en la cuenta. Así, cuando se realiza una compra (o incluso se saca dinero del cajero), se le resta del límite. Una vez alcanzado, no se podrá efectuar más compras con ella. Cada fin de mes, la entidad emisora de la tarjeta hará el cargo total en la cuenta bancaria del titular y por tanto, la tarjeta restablece el límite anterior. Muy habitualmente, lo que se hace es pagarlo aplazado en cuotas periódicas y es donde la entidad obtiene enormes beneficios, pues el interés suele ser enorme. Algunas entidades han sido sentenciadas por cobrar intereses demasiado elevados. Las que permiten pago aplazado se llaman tarjetas revolving

Otras tarjetas: en los últimos años han aparecido nuevas tarjetas aunque de menor importancia que las anteriores. Así tenemos las tarjetas monedero o prepago con las que se pueden efectuar compras hasta el límite pactado. También están las tarjetas virtuales, sin existencia física y usadas únicamente para comprar en internet.

2.4 El endeudamiento.

Ya has visto que los agentes económicos recurren a los intermediarios financieros (los bancos) para solicitar dinero en caso de ser necesario. Es lo que se conoce como endeudamiento. Endeudarse es en esencia, traer recursos del futuro al presente por lo que, la capacidad financiera presente aumenta a costa de un sacrificio futuro y mantenido en el tiempo.

En el caso de las empresas o del sector público, estas pueden recurrir a este tipo de instrumento con la esperanza de aumentar sus beneficios futuros y compensar esa merma de poder económico. En el caso de las familias, esto rara vez ocurre. Nos endeudamos para comprar una casa, un coche y hasta una televisión.

Formas de endeudamiento.

Préstamo personal o al consumo. El banco pone a disposición una cantidad de dinero a devolver en un plazo estipulado y a cambio de un cierto interés. Suele ser rápido, incluso para cantidades pequeñas, antes de 24 horas.

Es conveniente huir de entidades financieras (que no son bancos) y que se anuncian en distintos medios, normalmente con un nombre bonito y llamativo, que ofrecen préstamos de poca cuantía a un interés astronómico (no se me ocurre un adjetivo más exagerado), incluso muy superiores a las tarjetas revolving.

Préstamo hipotecario. Es igual que el anterior solo que el interés es más bajo, ya que la entidad financiera usa el inmueble como aval de la operación (garantía).

Crédito. Igual que la tarjeta de crédito. Normalmente se solicita cuando la tarjeta no cubre el total de la operación.

Un consejo fácil sería evitar endeudarse, pero en la sociedad actual parece difícil. En cualquier caso, analizar las condiciones que ofrece una entidad u otra, ya que ofrecen condiciones diferentes. Un mínimo cambio de 0,25% en el interés, puede suponer un ahorro considerable, sobre todo en el caso de los préstamos hipotecarios. Evitar los créditos y el uso de este tipo de tarjetas y acudir siempre a entidades financieras suficientemente reconocidas.

Ejercicio de repaso. Rellena los huecos

Rellena los huecos. Debes evitar las faltas de ortografía (acentos y nombres en mayúsculas).

| 1. | El préstamo que se solicita para comprar una casa se denomina préstamo . |

| 2. | Las tarjetas de crédito que permiten el pago aplazado se conoce con el anglicismo de tarjetas . |

| 3. | El beneficio obtenido en un activo financiero se llama . |

| 4. | La tarjeta que se asocia directamente a la cuenta bancaria se denomina tarjeta de . |

| 5. | El CCC anteponiendo un código del país se llama con las siglas . |

| 6. | Los depósitos a la vista que permiten el uso de cheques se llaman cuentas . |

| 7. | La facilidad para convertir en dinero (recuperar la inversión) del activo se llama. |

Ejercicio de repaso: el ahorcado

Debes adivinar algunas palabras que han aparecido en este tema, con el famoso juego del ahorcado. Queremos ver cuán buen economista eres. Ve clicando en cada letra. Pulsa ayuda si lo necesitas, aunque tu profe y nosotros, estamos seguros que no la necesitarás..¡a ver si adivinas todas!,

Pista: